この記事は約9分で読めます。

仮想通貨のGBEXを保有していて、毎日報酬をもらっているけど、この報酬には税金がかかるの?

とお悩みの方も多いはず。

仮想通貨の税金について、しっかり知識をつけておかないと、知らずに脱税をしてしまう可能性もあります。

そこで、この記事ではGBEXの毎日報酬にかかる税金について詳しく解説いたします。

※ こちらの記事は、あくまで一般個人が調べた情報となります。詳しくは税務署、または税理士にお問合せ頂ければ幸いです。

目次

GBEXの毎日の報酬には税金がかかる?

結論、税金がかかります。

ではなぜ税金がかかるのか、税金がかかるタイミングなども合わせて詳しく見ていきましょう。

なぜ税金がかかるの?

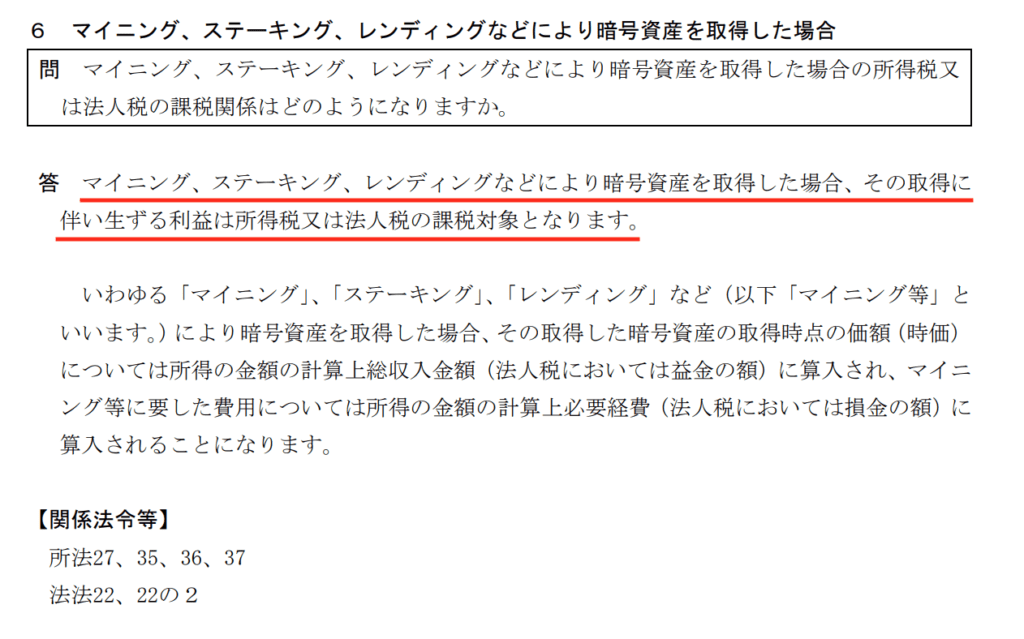

GBEXを保有することによる毎日の報酬は、「ステーキング」に該当します。

<ステーキングとは?>

特定の仮想通貨を保持することで、リターンとして報酬を得ることができる仕組みです。

下記、国税庁のホームページにも、ステーキングで得た利益は課税対象となるむねが記載されています。

つまり、GBEXの毎日報酬に関しても、れっきとした「利益」となるため、税金が課せられます。

税金がかかるタイミングは?

税金が発生するタイミングは「受取権利が確定した時点」となります。

つまり、実際に受け取ったときではなく、「報酬が発生したとき」ということです。

中には、「税金が発生するから報酬は貯めている」という方がいますが、実は毎日報酬があるたびに税金がかかっていますので注意しましょう。

これは僕自身、複数の税務署に電話をし確認したので間違いはないかと思います。

受け取る・受け取らないは関係ない

報酬を受け取るためには、アプリ内もしくはブラウザの報酬画面で「今すぐ交換(Redeem Now)」をタップする必要があります。

このボタンを押さない限り、保有枚数には加算されませんので、実際は受け取っていないことと同じです。

しかし、先ほどもお伝えした通り、税金が発生するタイミングは「受取権利が確定した時点」なので、実際に受け取っていなくても報酬が発生していれば課税対象となるのです。

なので、受け取る・受け取らないに限らず、毎日報酬があれば、その都度税金が発生します。

じゃあ毎日いくら利益が出てるのか計算しないといけないってこと?

そうなんです。

毎日報酬があるということは、毎日利益を得ているということになります。

なので、報酬が発生した時間のGBEXが、日本円でいくらになるのかを計算する必要があります。

そこで、次のトピックでは報酬の計算方法を見ていきましょう。

報酬額の計算方法は?

僕はGtaxというサイトを使って仮想通貨の損益計算をしています。

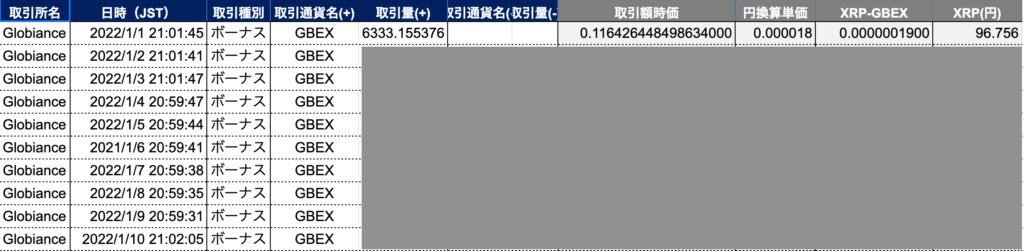

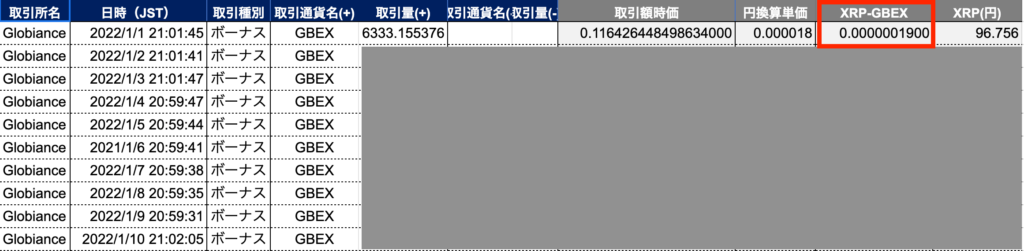

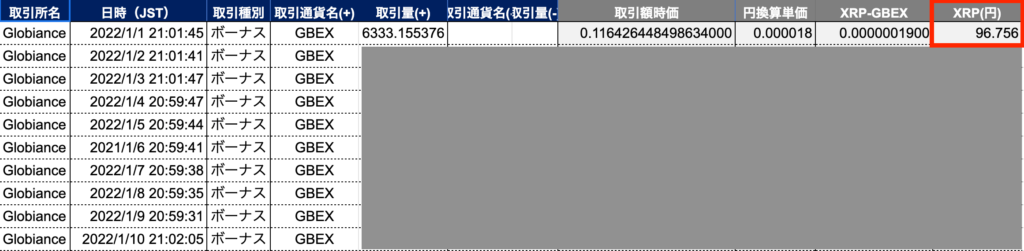

GBEXの価格に関してはサイト側にデータがないため、Gtaxでダウンロードした「共通フォーマット」というものを使って、下記のような表を自分で作り計算しています。

Gtaxでは、取引履歴や上記のように自分で入力したファイルをアップロードするだけで、自動計算してくれるので簡単です。

※ Gtaxは件数によって金額が変わります。365日分の報酬をアップすると、それだけでライトプラン(16,500円)になってしまいますので、ご自身でエクセル等を使ってまとめるのもありです。

では、下記に沿って計算しましょう。

日時・報酬枚数を確認

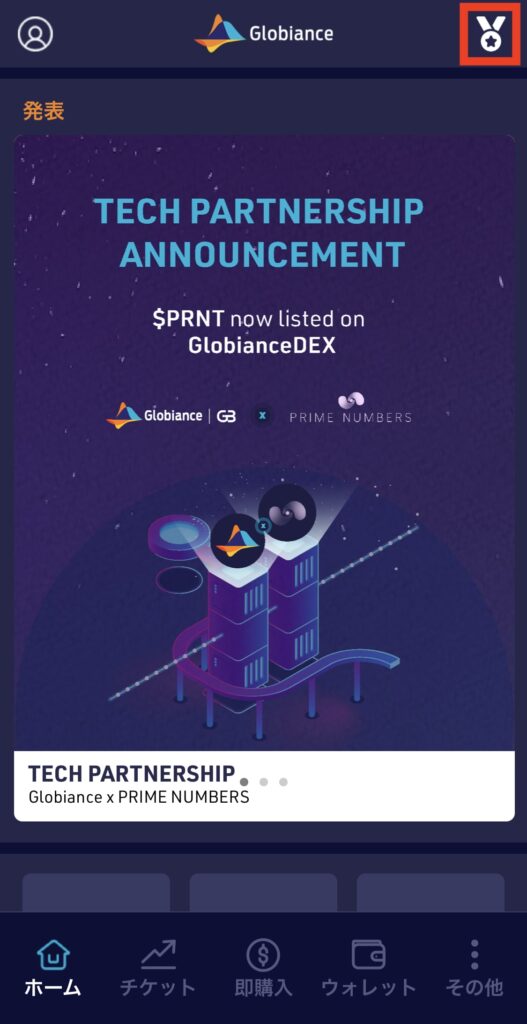

「日時」と「報酬枚数」に関しては、Globianceのアプリから正確な情報を取得できます。

アプリを開き、右上の「メダルマーク」をタップします。

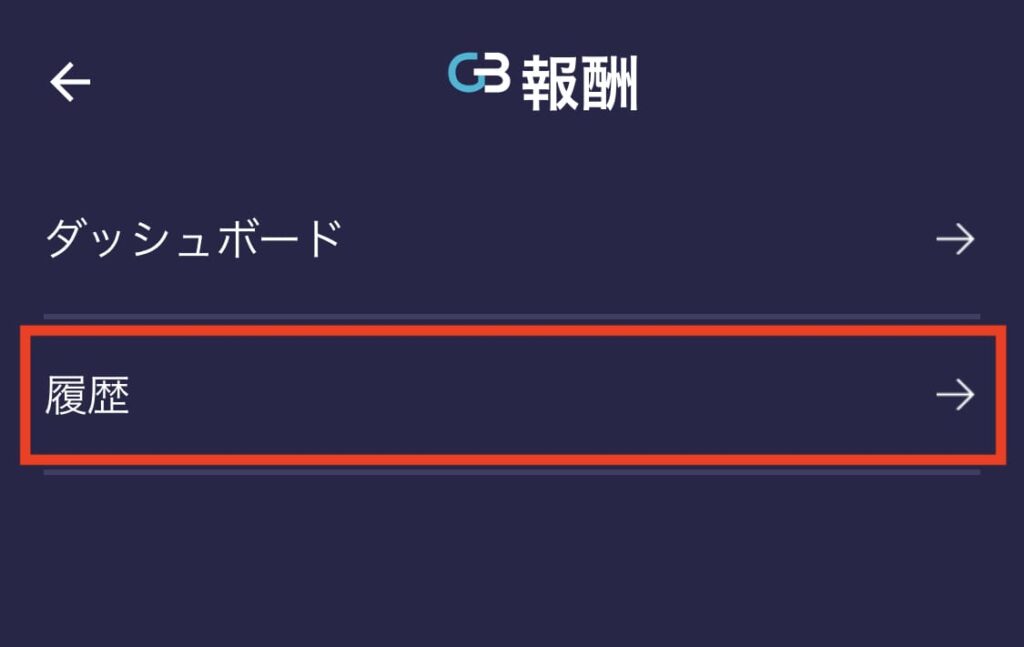

下記の画面で「履歴(History)」をタップします。

「ドロップログ(DRIP LOGS)」の欄で、日時と報酬枚数を確認できます。

1GBEXの価格を調べる

次に、報酬を受け取った時間のGBEXの価格を調べます。

僕はGBEXの購入にXRPを使用したので、まず「1GBEXが何XRPなのか」を調べます。その他の通貨を使用された方はその通貨で調べてください。

まず、グロビアンス(Globiance)のサイトにログインし、「Exchange」をクリックします。

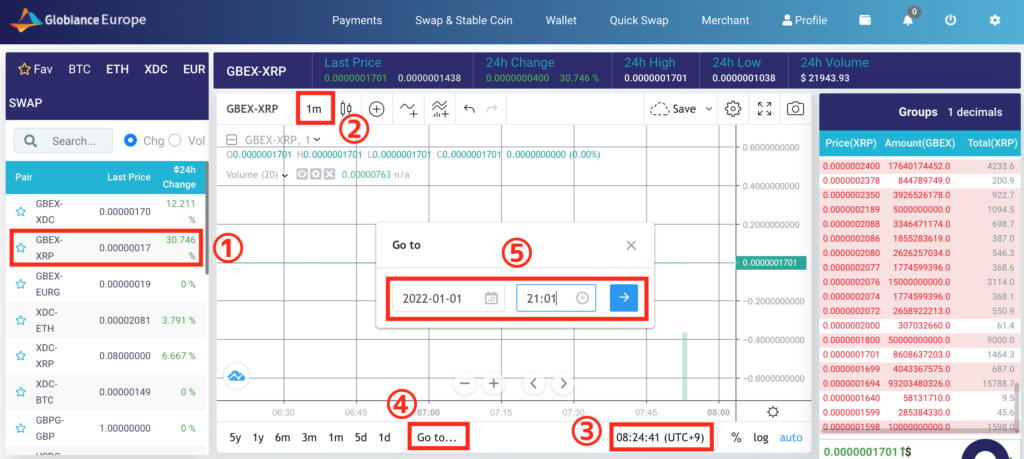

チャート画面が出たら順番に設定します。

- ① GBEX – XRP をクリック

- ② 1分単位でチャートを表示

- ③ 時間を「(UTC+9)Tokyo」に変更

- ④ クリックすると⑤が出る

- ⑤ 報酬を受け取った時間を入力

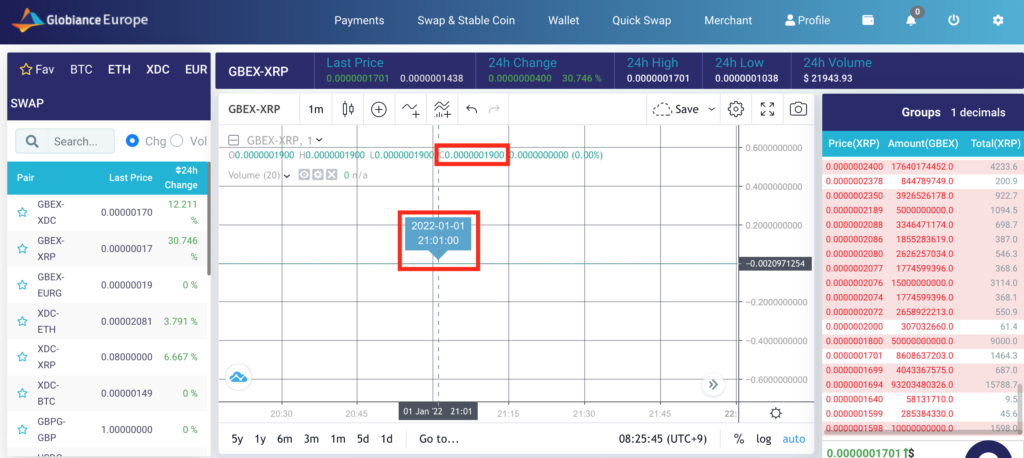

すると、その時間のローソク足を出してくれますので、そのローソク足にカーソルを合わせると上に価格が出ます。

秒単位での価格が分からなかったので、税務署に問い合わせたところ「終値(クローズ)」で良いとのことでした。

※ 僕個人で得た情報になります。詳しくは税務署にお問い合わせください。

1XRPの価格を調べる

次に、報酬を受け取った時間のXRPの価格を調べます。

ここではXRP・ビットバンクを例にしてご紹介しますが、異なる場合はご自身が使用した通貨・取引所で確認をしてください。

ビットバンクのサイトにログインをしたら、順番に設定します。

- ① XRP/JPYに設定

- ② 1分単位でチャートを表示

- ③ クリックすると④が出る

- ④ 報酬を受け取った時間を入力

すると、その時間のローソク足を出してくれますので、そのローソク足にカーソルを合わせると上に価格が出ます。

ここでも僕は「終値」で計算をしています。

1GBEXを円計算する

次に1GBEXが日本円でいくらになるのかを計算します。

<計算式>

1GBEXの価格(XRP) × 1XRP(円)の価格 = 1GBEXの価格(円)

上記の表で言うと…

「XRP – GBEX」×「XRP(円)」= 円換算単価

※ 関数を使うと便利です。エクセルの関数が分からない方は「エクセル 掛け算 関数」などで調べてみてください。

これで、1GBEXが日本円でいくらになるのかが分かりました。

報酬枚数を円計算する

最後に、その日報酬で得た枚数が、日本円でいくらになるのかを計算します。

<計算式>

報酬枚数 × 1GBEXの価格(円) = 報酬額(円)

上記の表で表すと…

「取引量(+)」×「円換算単価」= 取引額時価

これで、報酬の計算は完了です。

GBEXに関して、これからも毎日報酬があるとすると、365日分の報酬を計算することになります。

年末に一気にするとかなりの時間がかかりますので、「1週間に1回」や「1ヶ月に1回」と決めて計算しておくと良いです。

初めは大変かもしれませんが、慣れてくると1ヶ月分を20分ほどで入力できるよになります。

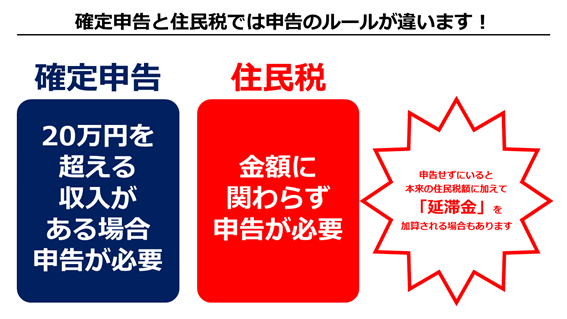

報酬額が20万円以下なら確定申告不要?

結論、GBEXの報酬1年分(1月1日〜12月31日)が20万円を超えていなければ、確定申告をする必要はありません。

しかし、これはGBEXの報酬額だけが発生している場合です。

他の仮想通貨取引で損益が出ていたり、他に副業を行っている方は、全ての損益を合算し、20万円以上の利益が出ている場合は、確定申告が必要になります。

住民税の申告は必要

副業の収入・所得の合計が年間20万円以下であれば確定申告は不要ですが、これはあくまでも「所得税」に対してです。

市区町村に支払う「住民税」に関しては、利益が1円でも出ていれば対象となります。

なので、GBEXの報酬だけで20万円を超えなかったとしても、報酬が発生している以上、利益があることには変わりはないので、その利益を計算し、お住まいの市役所に申告しなくてはいけません。

確定申告をするなら住民税の申告は不要

所得が20万円以上あり確定申告をすれば、その情報はそのまま市区町村に送られます。

市区町村はその情報をもとに住民税の計算します。

なので、確定申告をされる方は、別途「住民税」の申告は必要ありません。

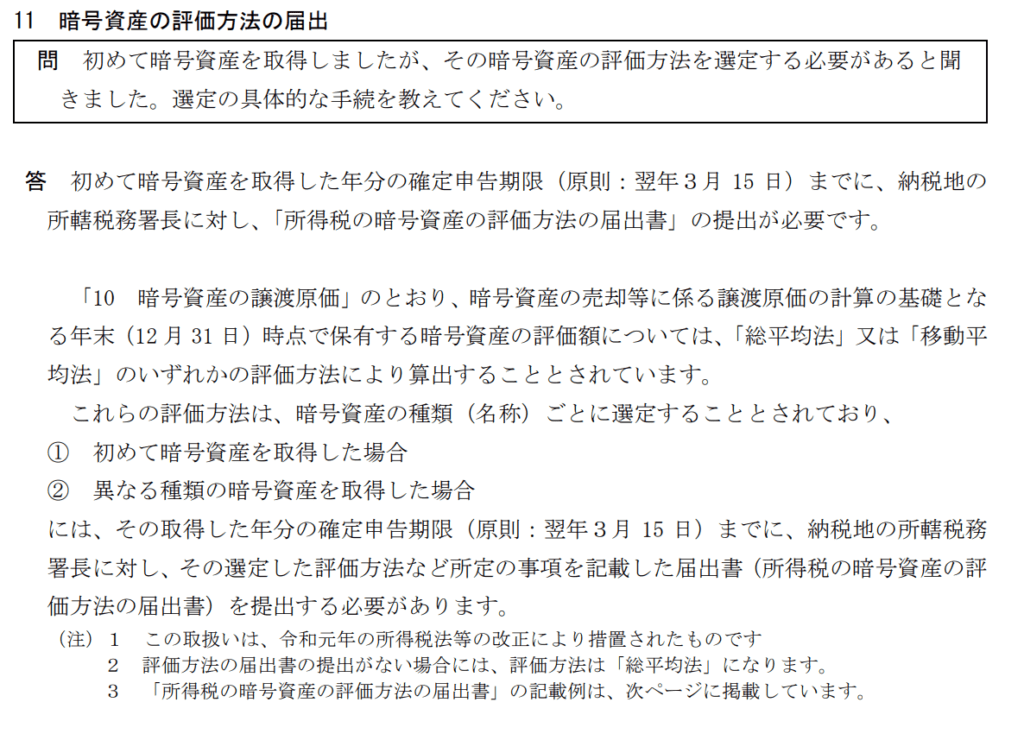

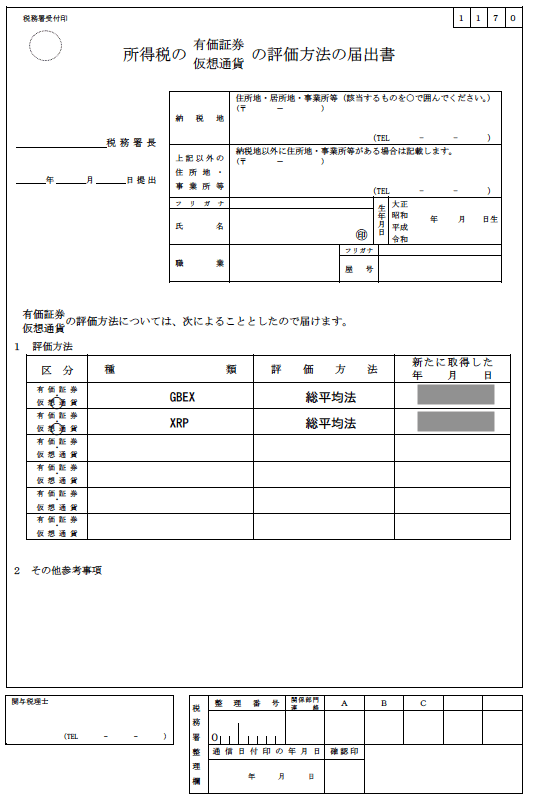

届出書の提出は必須

仮想通貨の損益を計算する方法として、「総平均法」と「移動平均法」の2種類があります。

<総平均法とは?>

1年間(1月1日〜12月31日まで)の購入平均レートをもとに所得(利益・損失)を計算する方法です。

<移動平均法とは?>

仮想通貨を購入するたびに取得価額と残高を平均し、所得(利益・損失)を計算する方法です。

仮想通貨の取引を始めた方は、今後「どちらの方法で損益を計算するのか」を、税務署に知らせる必要があります。

下記の専用用紙に、必要事項を記入し、確定申告期限(原則:翌年3月15 日)までに、お住まいの地域にある税務署へ提出してください。

この届出書を提出しなければ、自動的に「総平均法を選択した」とみなされます。

また、選択した方法は原則として3年間は変更できません。

なので、初めから「移動平均法」を使って計算をしたい方は、必ず届出書を提出するようにしましょう。

ちなみに僕は総平均法で届出書を提出しています。書き方が分からない場合は、書類を持って税務署に行けば、記入方法を丁寧に教えてくれます。

また、仮想通貨の評価方法(届出書)は、仮想通貨の種類ごとに必要となるため、新しい通貨を取得するたびに提出が必要となります。

<2021年>

GBEXとリップルを買ったので、2022年の確定申告期限までに届出書を提出した。

<2022年>

上記2通貨に加え、新たにビットコインとイーサリアムを購入した。→ 2023年の確定申告期限までに新たに届出書を提出する必要がある。

【まとめ】税金の申告漏れは避けましょう

今回は、GBEXの毎日の報酬にかかる税金について詳しく解説をしました。

最後に大事な要点だけをまとめました。

☑︎ GBEXの報酬はステーキングと同じ

☑︎ 報酬が発生した時点で課税対象

☑︎ 報酬額を日本円で円換算する必要がある

☑︎ 20万円以下なら確定申告不要

☑︎ 住民税の申告は必要

このようなことを知らずに無申告状態が続き、そこへ税務調査が入れば、高額な追徴課税を納付しなければならなくなります。

もちろん、知らなかったでは済まされません。

利益がさほど出ていない個人の税務調査を担う機関も存在しますので、利益の大きさに関わらず税金は申告するようにしましょう。

また、初めての確定申告で不安な方は、税理士に確定申告だけを依頼する方法もありますので、お近くの税務署か税理士事務所に相談しましょう。